接下来你将看到:

1. 始于金融危机的创业想法

2. 不止于跨境支付和收款

3. 138万亿美元市场的机会

【7点5度】第628次与您见面。本文共2858字,2张图片。

12月初,新加坡金管局(MAS)颁发了四张数字银行牌照,金融科技领域的发展又向前迈进一大步。12月中旬,新加坡又举行了2020年金融科技节,金融科技话题再一次成为热点。在全球联系日益密切的今天,跨境支付成为金融科技中重要的一环,一大批跨境支付公司也接连涌现。总部位于新加坡的跨境支付公司TranSwap也是其中一员。

1

始于金融危机的创业想法

TranSwap成立于2015年,是一个提供汇款、收款、金融自动化等服务的跨境支付平台。今年9月,香港AMTD集团旗下的合资公司AMTD ASEAN Solidarity Fund Group投资TranSwap。目前,该公司已经获得香港、新加坡和印尼的跨境支付牌照,业务已经覆盖超过180个国家和地区,支持120种货币的兑换以及支持60个本地支付平台的自动清算。TranSwap是Benjamin Wong的第三次创业,而这个创业的想法始于1997年的亚洲金融危机。

TranSwap联合创始人&CEO Benjamin Wong

1997年7月2日,泰国宣布放弃固定汇率制,实行浮动汇率制。随着泰铢大幅贬值,亚洲金融危机开始爆发,之后迅速蔓延至马来西亚、菲律宾和印尼等国家。Benjamin回忆起,由于受金融危机的影响,很多国家的银行陷入瘫痪状态。由于新加坡有充足的外汇储备,新币还相对稳定。但如果想要去新加坡银行对冲美元,仍面临着高额费用。“当时我在想,为什么我不找在美国的朋友去做这件事呢?我在新加坡给他付新币,他在美国给我付美元。这样,我们就可以不用经过银行去完成货币的兑换。”

尽管有了这样的想法,但Benjamin还不能将其当做一份事业来实践。因为当时,既没有金融科技这一概念,也没有数字银行牌照。直至2011年,英国开始给数字银行颁发牌照。四年后,新加坡也开始颁发数字银行牌照并重视金融科技的发展。2015年,新加坡金管局(MAS)通过金融科技和创新计划(FSTI)拨款2.25亿新元来发展金融科技,把新加坡打造成智慧金融中心。同年,Benjamin创建TranSwap,试图解决他在1997年遇到的问题。但他也发现,这并不容易。

“跨境支付本身是一件非常复杂的事情,因为每个国家有着不同的监管和流程,各国政府现在也很担心这会引发洗钱等金融犯罪行为。” Benjamin还提及东南亚的特殊性让跨境支付变得更难。“虽然欧洲有很多个国家组成,但有欧元这个统一货币,可以直接去申请欧元的牌照。而东南亚既有发达国家,又有发展中国家。每个国家政策又不一样,发达国家的规则更具体也更透明,发展中国家的条条框框则更多。要和每个国家的监管部门打交道本身就是一个巨大的挑战。”

2

不止于跨境支付和收款

在Benjamin看来,跨境支付不仅难,而且成本高。TranSwap的80%客户集中在贸易、制造、电商等行业的中小企业,主要来自牌照持有的国家和地区,如香港、新加坡和印尼等。以跨境电商卖家为例,Benjamin指出他们的痛点在于把钱转回到自己国家的银行账户,因为必须要用本地的银行账号去收款,这个成本会很高。

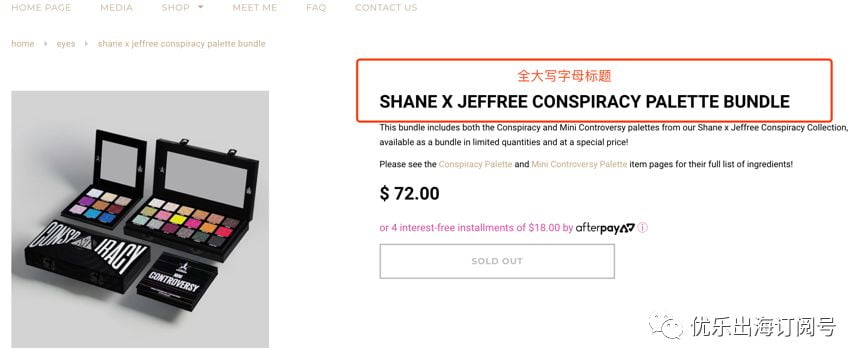

TranSwap解决方案

为此,TranSwap提供收款产品,用户可以使用TranSwap提供的一个虚拟的银行账号Global Account,可像当地人一样进行收款。比如一个香港的跨境电商卖家可以使用这个账号在英国本地进行收款,收到的英镑可以留在这个账户,也可以汇回香港,也可以转换成TranSwap支持的120种货币的其中一种。

但对于一些地区而言,跨境支付的费用尤其高,比如东南亚。“东南亚有些国家的货币是限制性,比如马来西亚令吉。如果进行外币转账或者限制性货币转账,成本会更高。包括外汇交易价差、银行手续费在内,跨境支付费用大概占交易额的2%~10%。但对于中小企业来讲,这2%~10%的费用可能就是他们的净利润了。”

相比之下,TranSwap只收取0.2%~1%的费用,可以帮助企业在跨境支付这块省下七、八倍的钱。很多跨境支付服务商会使用汇率中间价,但是不同的公司参考不同的数据来计算汇率中间价,导致了费用差异。Benjamin认为TranSwap的优势之一在于更加透明,用户可以在彭博外汇交易平台查看汇率中间价。

除此之外,Benjamin指出TranSwap区别同行的优势还在于提供金融自动化产品,即电子发票(e-invoice)和电子文件(e-paper)。使用电子发票的客户同样是通过虚拟银行账号在海外收款,速度更快,效率更高;电子文件是帮助客户更好地管理文件,把纸质文件电子化,以更好地进行跨境支付。

“与同行相比,我们更多的是合作关系,而不是竞争关系。没有哪一个做跨境支付的金融科技公司是擅长所有市场的,我们都有各自的目标客户和目标市场,可以进行合作。像InstaReM在印度做的很好,我们可以和它在印度市场合作;AirWallex和电商卖家的关系很好;Transferwise在零售方面有优势;和我们也很像,但又有点不一样。我们为解决中小企业难点提供全方位的解决方案,不仅包括跨境支付和跨境收款,还包括金融自动化的方案,这些都是别人没有的。”

同样,Benjamin认为TranSwap和传统银行也没有构成竞争关系。“银行通常使用SWIFT系统,但我们使用SWAP系统(交互生态系统),根据客户的转账规模和业务性质来设计系统,提供更全面的跨境支付解决方案。” 目前,TranSwap和美国摩根银行、新加坡第二大银行OCBC和印尼BCA等都有合作。

今年4月,由新加坡企业发展局(ESG)支持的全球电子贸易公司GeTS与TranSwap合作推出CALISTA TranSwap Pay,帮助GeTS旗下的全球贸易平台CALISTA高效进行全球的支付和收款,并提供一系列的金融自动化解决方案,以实现快速的货物清关和装运。

3

138万亿美元市场的机会

TranSwap还有一个优势是新加坡NTP的服务商。据Benjamin介绍,NTP是新加坡海关和政府科技部推出的一站式贸易网络平台,集合新加坡各政府部门和企业。该平台目前也已经有4500家中小企业,未来2-3年内会增加到10000家企业。为了加强所有机构的合作,会在平台内统一信息流和文件流。“NTP每年处理的进出口业务总规模达7500亿美元,进口业务的总规模达2500亿美元,进口业务中20%是我们的潜在业务。”

Benjamin指出,由于80%的公司在进出口业务中用到贸易融资,所以这类公司必须通过银行完成跨境支付。但剩下20%的公司更灵活,可以选择金融科技公司来完成跨境支付。Benjamin预计,在未来几年,TranSwap不仅会在NTP中将迎来更多业务,也会在整个市场迎来更多的业务。

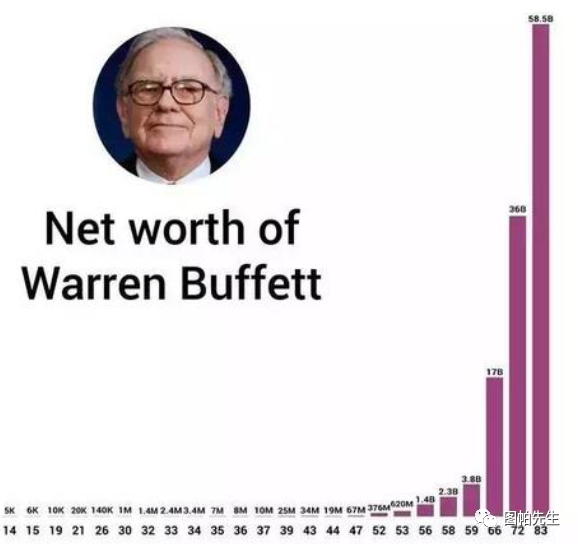

“全球支付市场的规模大概在138万亿美元。支付是一个规模很大的行业,同时也是一个竞争很激烈的行业。” 虽然竞争激烈,但是Benjamin对支付业的前景表示看好。“今年的疫情加速了数字化进程,很多行业被迫转型线上,很多事情也必须线上完成,包括支付和收款。因此,很多新商业模式涌现出来了,很多支付公司也发展起来了,支付行业的规模和消费者的支付需求也增加。” Benjamin还指出,很多国家政府都在制定激励措施去发展数字业务,尤其是新加坡政府,对会计系统、发票系统和票据系统等进行数字化升级。这背后,都是TranSwap的机会。

今年,TranSwap也在申请马来西亚和英国的牌照。未来三年,TranSwap还将再增加15张牌照。另外,TranSwap还将从基础级的支付业务发展到由人工智能,区块链,云和数据分析驱动的更全面的iBank解决方案。Benjamin表示iBank解决方案更像是一个集合支付、收款、金融自动化服务的一个平台,同时把客户放进ERP系统进行管理,得到的有效数据可以为客户做信贷背书,为日后的融资和贷款做准备。

END

如有兴趣投稿、商务合作、或求职

欢迎添加微信:505638092或扫码加好友

推荐

阅读

我们为您准备了7点5度的文章精选,如您感兴趣,

请点击下方图片链接。

喜欢本篇内容请给我们点个在看

作者:7点5度 来源:7点5度

本文为作者独立观点,不代表出海笔记立场,如若转载请联系原作者。